●実は1月に日銀が追加緩和を行う可能性が高いと考えていた

では、日銀の追加緩和はどういったものなのかという二つ目の議論を進めます。今回、日銀が発表したのは、「マイナス金利政策」の導入です。一方、従来行ってきた金融緩和策は「量的質的緩和」といわれるもので、年間80兆円ペースで日本国債を中心とした資産を市場や金融機関から買い入れて、日銀のバランスシートを拡大させる政策です。先ほど見ていただいたように、この量的質的緩和が、2012年以降の円安と株高の背景になってきました。

実は、私は、2016年1月に、日銀が何らかの追加緩和策を行う可能性が極めて高いと考えていました。というのは、円の名目実効相場が昨年6月にボトムアウトした後、足元では、2014年10月に日銀が追加緩和策を発表した時点の水準を超えて、円高が進んでいたのです。さらに、過去3年間(週次でデータを取っているため156週間となる)の「移動平均線」を見ると、その平均コストが2014年10月とほぼ同じ水準にあったのです。そうした極めて重要な水準を超える円高の進行によって、日本株はアメリカ株を大きく上回る下落となったわけです。そのため、この1月に日銀が何らかの追加緩和を行う可能性が極めて高いと考えていたのです。

ただ白状すると、私がその時点で予想していたのは、従来通りの量的質的緩和の拡充でした。年間80兆円ペースの資産買い入れを、年間100兆円ほどに増やすのではないかと考えていました。特に、その中でも、ETF(Exchange Traded Funds、上場投資信託)をはじめとしたリスク資産の購入を増やすのではないかと考えていたわけです。

●マイナス金利を適用する対象は一部に限られている

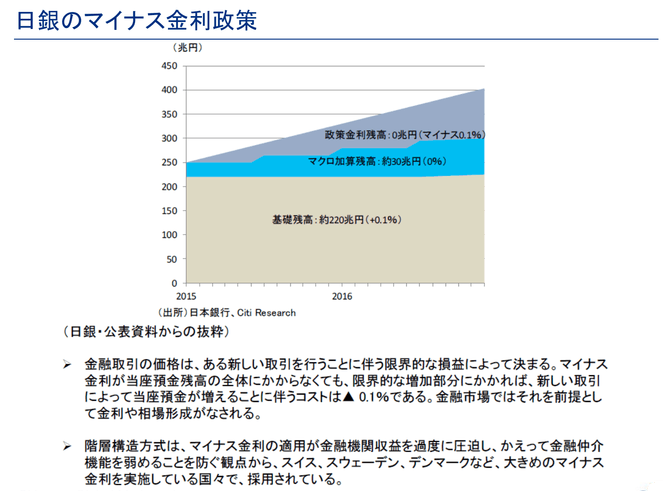

ところが、1月29日に日銀が発表した追加緩和策は、私が想定していた量的質的緩和の拡充策ではなく、マイナス金利政策の導入でした。日銀は、日本で初めて、従来誘導目標としていた政策金利水準をマイナス0.1パーセントまで引き下げることを発表したのです。この発表に対して、為替相場は一時円安で反応して、121円くらいまでドル高・円安が進み、日本株高も起こりました。

しかし、次第に、0.1パーセントのマイナス金利を適用する対象が非常に限られていることが分かっってきました。いま見ていただいているグラフは、日銀の発表資料に...